ETF (Exchange Traded Fund)

Les ETF sont créés par des gérants d’actifs qui sont des institutions financières, souvent filiales de grandes banques en Europe. Les émetteurs les pluscourants sont :

- Lyxor, filiale de la SociétéGénérale.

- Amundi, coté en bourse, et détenu à 70% par le CréditAgricole.

- iShares, appartenant à Blackrock, le géant mondialde la gestion d’actifs, avec 6000 milliards d’encours engestion (5 fois le CAC 40)

- Vanguard, le spécialiste mondial de la gestion passive.

Indice boursier

Avant de vous expliquer ce qu’est un ETF il faut d’abord vous expliquer ce qu’est un indice boursier. Chaque marché (US, France, Belgique…) à des indices phares qui permettent d’évaluer la santé du marché. En France nous avons le CAC40 qui est déterminé à partir des 40 entreprises françaises les mieux côtées en bourse. Aux états unis ce sera S&P 500 qui est déterminé à partir des 500 entreprises américaines les mieux cotées en bourse. Vous avez également des indices qui se base sur des secteurs. Pour plus d’infos sur les indices intéressant consultez cet article. Les meilleurs ETF

Un ETF reprend la valeur d’un indice boursier. Un ETF est ainsi un outil qui réplique le plus fidèlement possible un indice boursier, ce qui lui vaut l’appellation de fonds indiciel.

Donc si vous investissez dans l’ETF CAC40, vous investissez dans les 40 entreprises françaises les mieux cotées en bourse et vous pourrez facilement suivre l’évolution de votre investissement en suivant l’indice CAC40. De plus cela vous permet de réaliser une seule transaction, donc peu de frais, et d’investir dans plusieurs entreprises à la fois !

L’investissement minimum pour acheter une part est très souvent inférieur sur les ETF. Il n’est pas rares de pouvoir investir seulement 50$, alors qu’une part d’un fonds d’investissement classique affiche généralement un prix de plusieurs milliers d’euros. Les frais sont également moins élevés en EFT que dans les fonds de gestion actifs

Pourquoi les ETF plutôt que les actions ?

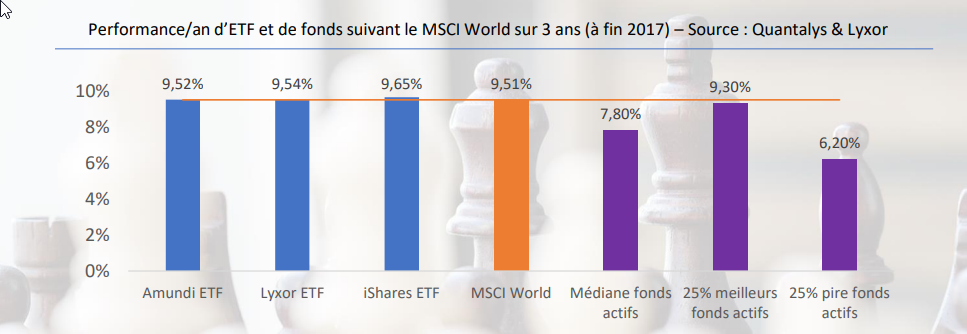

Des frais moins élevés et de meilleure performances

Les ETF sont moins chers en terme de frais que les action. La philosophie des ETF c'est que le marché bat toujours les fonds actif donc le fond indiciel (etf) bat toujours les prédictions qu'on peut faire. Edouard Petit

Une meilleure diversification sectorielle

Un ETF sectoriel peut par exemple permettre de s'exposer à tout un secteur ou thème. Il est en effet très difficile de sélectionner LA bonne entreprise dans un thème tel que "l'intelligence artificielle" même si on est sur que ce thème changera la face du monde. L'ETF est donc un bon moyen de s'exposé au thème sans prendre trop de risque.

On peut avoir raison sur la tendance (le secteur par exemple) tout en se plantant complétement sur les acteurs de la tendance Xavier Delmas podcast chercheur de valeur

Par exemple on se dit que les moteurs de recherche c'est l'avenir et on investit sur yahoo et en fait c'était vrai mais c'est google qui perce. Je pense exactement pareil pour le metaverse.

Deux types de réplication de l'indice

La plupart du temps, un ETF va posséder des titres exactement dans les mêmes proportions que l’indice qu’il suit. C’est ce que l’on appelle la réplication physique ou directe.Parfois, un ETF réplique différemment l’indice. Il achèteun certain nombre de grosses entreprises et va échanger à un autre gros acteur financier la performance de ce panier d’entreprises avec la performance de l’indice qu’il veut suivre (au travers de ce que l’on appelle un swap). C’est la réplication synthétique ou indirecte.

Les deux méthodes présentent,chacune, des avantages et inconvénients. Mais l’avantage majeur de la réplication indirecte, est qu’elle permet de suivre des indices non européens dans son PEA, théoriquement réservé aux actions européennes. Or, la diversification géographique est un gage de succès financier. Il ne faut pas passer à côté de cet avantage.

ETF hedgé

Les versions « hedged » pour se couvrir contre le risque de change entre paires de devises. Avenue des investisseurs, podcast chercheur de valeur

Xavier Delmas conseille de ne pas prendre de fond hedged (parce que la plupart ont plus de frais)

Accèder aux matières premières avec les ETF

voir Matière première

Mes ETF

| Indice | Nom | Frais annuels | ISIN | VL 4.2024 | Dividendes | Problème | Avantage | Source | |

|---|---|---|---|---|---|---|---|---|---|

| États-Unis | Lyxor PEA S&P 500 | 0,15% | FR0011871128 | 41,5 € | Capitalisation | Finary | |||

| Émergents | Amundi MSCI Emerging Markets | 0,20% | LU1681045370 | 4,83 € | Capitalisation | Finary | |||

| Europe | BlackRock EuroStoxx 50 | 0,10% | IE00B53L3W79 | 179,08 € | Capitalisation | Pas assez diversifié | Finary | ||

| Japon | AMUNDI PEA JAPAN TOPIX UCITS ETF - EUR (C/D) | 0,2% | FR0013411980 | 26,83 € | Capitalisation | Edouard Petit | |||

| Monde | iShares STOXX Global Select Dividend 100 UCITS ETF (DE) | 0,46 % | DE000A0F5UH1 | 28,37 € | Distribuant | cher | Ne recoupe pas le vanguard | %Victor Ferry | |

| Monde | Vanguard FTSE All-World High Dividend Yield UCITS ETF Distributing | 0.29% | IE00B8GKDB10 | 60.88 € | Distribuant | %Victor Ferry |

Références :

Les ETF diluent les performances de manière positive et négative Xavier Delmas

Investissez sur des PEA indexés sur le monde. Et mettez le a l'équilibre de temps en temps. Vivre c'est devenir riche Derek Sivers How to live

Liens :

Ouest : idées qui vont dans le même sens

ETF à impact{Snow ball

Principaux ETF {Snow ball

Est : idées opposées

Nord : quelles questions ou thème cela soulève ?

Nord:: L'enveloppe qui permet d'avoir le moins de frais sur les ETF est le PEA. Je conseille donc de mettre tous ses ETF sur le PEA.

Sud : A quoi mène ce raisonnement ?

Mon workflow pour choisir mes actions en bourse

sud:: Choisir ses ETF, ETF monde

Métadonnées

MOC : _FINANCES PERSONNELLES

Source :

Projet :

Tags : #Note/permanente🔥

Date : 30-03-2023

Note N° 20230330200927